6. EJERCICIO PRÁCTICO: EL IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS (IRPF)

Presentación

Basado en las normas que son de aplicación para la práctica de las retenciones en el Impuesto sobre la Renta de las Personas Físicas (IRPF) en las nominas.

Objetivos

- Comprender que son las retenciones del IRPF

- Calcular la retenciones que corresponden aplicar a las nominas durante el año 2017.

- Basar nuestro calculo en un caso

Planteamiento:

El cálculo de las retenciones en nómina apenas cambia con los años más allá de los tramos que marcan las tablas de IRPF. Sin embargo para muchas empresas su aplicación en la nóminas sigue siendo un misterio y una fuente de conflicto.

Sin embargo, la mecánica de esta retenciones es bastante más sencilla de lo que muchos piensan, para demostrarlo vamos a efectuar unos ejemplos prácticos sobre las retenciones del IRPF que se pueden aplicar para el año 2017.

Regulación normativa.

– El Impuesto sobre la Renta de las Personas Físicas; Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

– Reglamento; Real Decreto 439/2007, de 30 de marzo, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas y se modifica el Reglamento de Planes y Fondos de Pensiones, aprobado por Real Decreto 304/2004, de 20 de febrero.

Servicio de calculo de retenciones.

Estos cálculos del tipo de retención no son otra cosa que complicados, por ello la Agencia Tributaria y otras plataformas ponen al alcance de los usuarios programas para estos efectos:

- Calculo de retenciones efectuado por la Agencia Tributaria.

- Ayuda en el calculo efectuado por otras plataformas.

¿Qué son las retenciones de IRPF?

Antes de entrar en nuestro supuesto práctico sobre cómo se calculan las retenciones de IRPF conviene aclarar ¿qué son? y ¿por qué se aplican?.

Las retenciones son un dinero que Hacienda descuenta apartándose este de la nómina en previsión a la liquidación que después habrá que hacer en la declaración de la Rente de 2016 – de ahí que se llame retención-. Se trata de un anticipo que todos los perceptores de una nómina o llamado de una renta del trabajo hacemos a la Agencia Tributaria y es como hemos indicado antes una previsión del Impuesto sobre la Renta de las Personas Físicas (IRPF).

Las retenciones se aplican sobre las nóminas de forma obligatoria y el cálculo se exige por Hacienda exacto, por ello el trabajador debe informar de sus datos personales y familiares a través del modelo 145, que todos los años ha de facilitar a la Empresa.

Una vez cumplimentado el modelo 145, el trabajador se identifica como contribuyente en la renta y establece cuáles son sus circunstancias personales y familiares, y de ello dependerá el tipo de retención en función de la renta salarial, esto es de su nómina.

Enunciado del ejercicio.

Planteamiento:

En el siguiente caso práctico vamos a ver primero como se cumplimenta el modelo 145 y en segundo lugar como se hace el cálculo de la retención y cuáles son las herramientas que Hacienda facilita para su cálculo.

Caso 1):

Un trabajador ha reflejado en el modelo 145, los siguientes datos: Nacido en 1975, soltero, por lo que ha marcado el grupo 3, sin ningún descendiente ni ascendiente a cargo y sin ningún préstamo hipotecario.

Con estos datos lo primero que debemos hacer es saber si el trabajador está excluido de retención, lo que se puede averiguar en el siguiente cuadro o en el artículo 81 del Reglamento del IRPF actualizado a 2017:

| Situación del contribuyente | N.º de hijos y otros descendientes | ||

|

0–Euros |

1–Euros |

2 o más –Euros |

|

| 1.ª Contribuyente soltero, viudo, divorciado o separado legalmente |

– |

14.266 | 15.803 |

| 2.ª Contribuyente cuyo cónyuge no obtenga rentas superiores a 1.500 euros anuales, excluidas las exentas. |

13.696 |

14.985 |

17.138 |

|

3.ª Otras situaciones |

12.000 | 12.607 |

13.275 |

Como podemos observar si el salario es inferior a las cifras de la tabla no estaría sujeto a retención de IRPF, pero como no es el caso pasaremos a calcular el IRPF de la nómina en función de su nomina que no es más que el resultado de ir restando o minorando del sueldo bruto anual una serie de cantidades en función de las circunstancias económicas, personales y familiares.

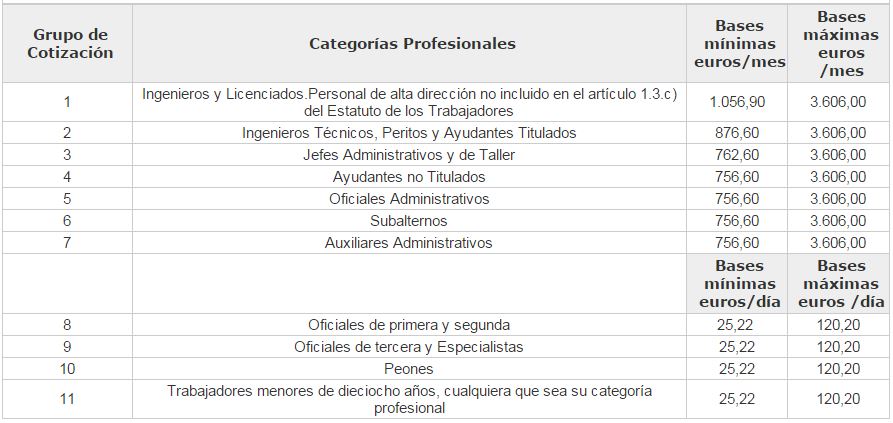

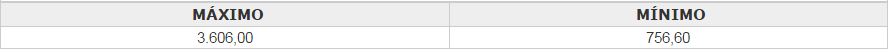

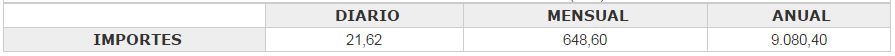

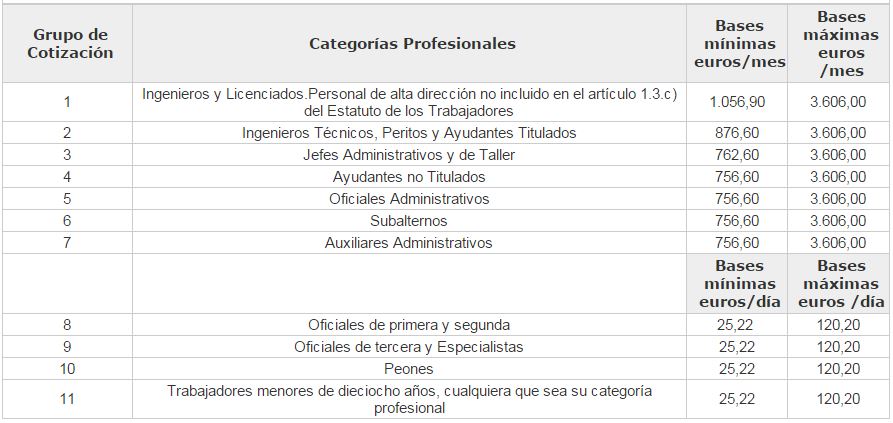

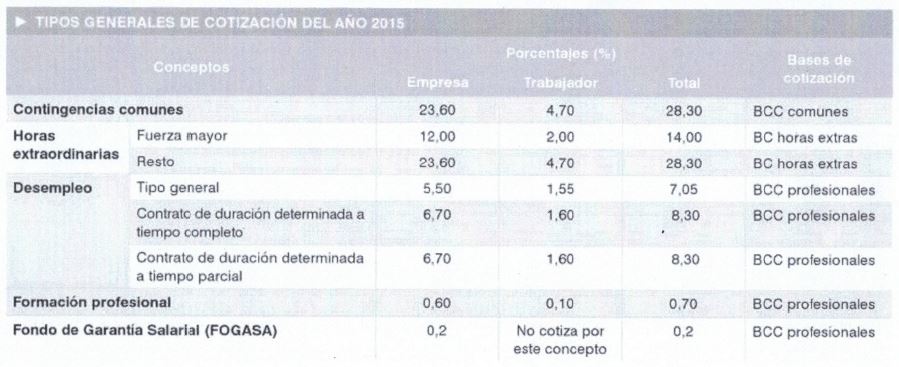

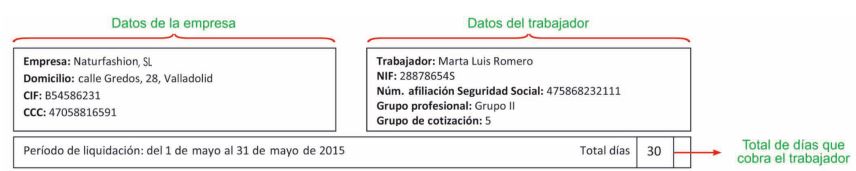

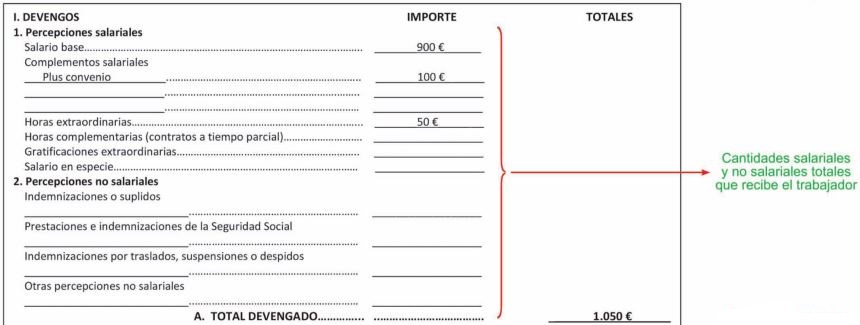

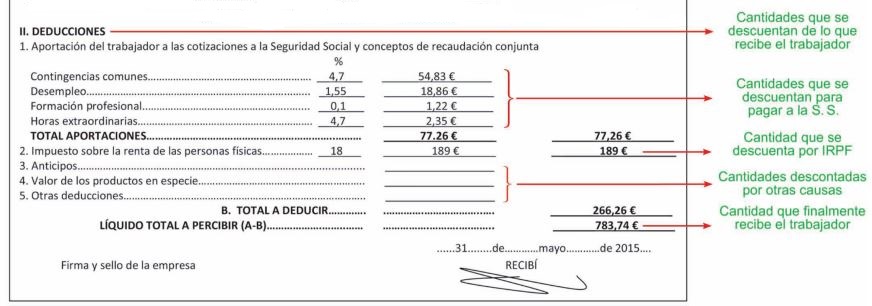

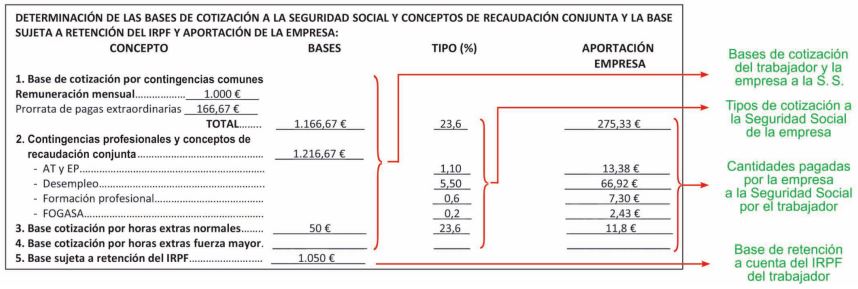

Vamos a coger el supuesto de la Base de cotización del señor JT, que como hemos visto tiene un sueldo anual de 31.650,00 euros, con unas cotizaciones a la Seguridad Social de 2.009,78 euros.

| Retribuciones totales previstas para el año 2017 | 31650,00€ |

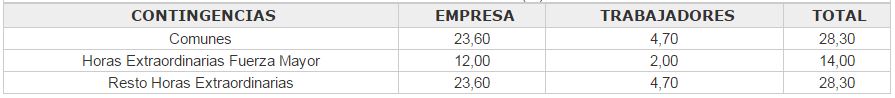

| Seguridad Social | 2009,78€ |

| Totales | 29640,22€ |

Las cotizaciones a la seguridad social se restan Artículo 19. Rendimiento neto del trabajo, de la Ley de IRPF. Por el contrario, no aplicará la reducción por rendimientos del trabajo Artículo 20 de la Ley de IRPF.

El resultado es que la base inicial para la retención es nuestro caso de 29.621,00 euros.

|

GASTOS ART 19.2.f): OTROS GASTOS 2.000,00

|

|

OTROS GASTOS: CUANTÍA FIJA CON CARÁCTER GENERAL

|

De esta cantidad son deducibles los gastos que la Ley del IRPF establece como gastos deducibles en el artículo 19 y que en este supuesto es de 2.000,00€.

Por lo que la base para el calculo del tipo de retención es de 27.640,22€

Máximos y mínimos personales.

Una vez hecha esta precisión, pasamos a calcular el mínimo y máximo personal, en palabras del texto legal adecuamos el IRPF a las circunstancias personales y familiares del contribuyente.

Así, de forma general, el mínimo del contribuyente será, con carácter general, de 5.550 euros anuales, que es la cifra que aplicaremos en este caso.

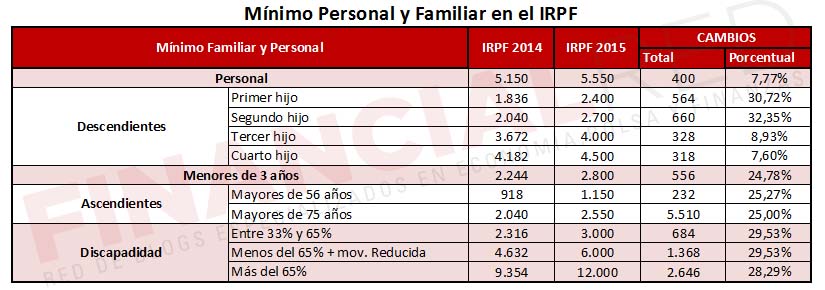

El siguiente cuadro resume los mínimos personales que debemos aplicar en cada caso en función de la edad para realizar el cálculo de las retenciones en 2017 y que para nuestro ejemplo sería el primero.

En este caso, sin hijos ni personas a cargo ni discapacidad, los datos contenidos en esta tabla no se aplicarían la siguiente tabla:

Es una tabla obtenida de la página de bolsamania.

En el cuadro se observa como aumentan en 2015 los mínimos por influencia del peso en la familia, así las personas con familia, hijos a cargo se les retendrá menos por aplicación de estas normas de mínimos.

En nuestro caso la base una vez descontado el mínimo personal y familiar, sería de 27.640,22 – 5.550,00 = 22.090,22 euros.

CASO 2):

Una vez obtenida la base y el mínimo personal y familiar de aplicación y siguiendo con el mismo supuesto, del señor JT, para calcular el porcentaje de retención, se efectúan las siguientes operaciones: En primer lugar se utiliza la escala marcada en el artículo 85 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, que es la siguiente:

|

Base para calcular el tipo de retención – Hasta euros |

Cuota de retención – Euros |

Resto base para calcular el tipo de retención – Hasta euros |

Tipo aplicable – Porcentaje |

| 0,00 | 0,00 | 12.450,00 | 19,00 |

| 12.450,00 | 2.365,50 | 7.750,00 | 24,00 |

| 20.200,00 | 4.225,50 | 15.000,00 | 30,00 |

| 35.200,00 | 8.725,50 | 24.800,00 | 37,00 |

| 60.000,00 | 17.901,50 | En adelante | 45,00 |

En aplicación de esta escala, en nuestro caso, la cuota de la retención será de 4.225,50 hasta 20.200,00 euros y del 30% para la cantidad restante hasta 27.640,22 (7.440,22 euros). El resultado será la suma de las dos cantidades que resulta una cuota base anual de 4.225,50 + 2.232,06 euros. Mientras la cuota a minorar según el mínimo personal será de 1.054,50, lo que a su vez nos deja la cuota de retención total en 5403,06 euros.

El tipo de retención se calcula siguiendo lo que establece el artículo 86 del Reglamento del IRPF que es el resultante de multiplicar por 100 el cociente obtenido de dividir la cuota de retención por la cuantía total de las retribuciones.

(5.403,06/ 31650,00) * 100 =17,07. Lo que nos da un porcentaje de retención a aplicar en la nómina de 17,07 por 100.

Este calculo debe permanecer a lo lardo de todo el año, pero si hubieran incrementos en la base retributiva, lógicamente el tipo de retención variaría.